كرائد أعمال فى بداية الطريق يجب أن تعلم جيدًا أن المال ينفق بطريقة أسهل وأسرع من الطريقة التي نحصل بها عليه، ولأنه من السهل أن يقل النقد دون أن ندري، فإنه في كثير من الأحيان يكون الوقت متأخراً، لفعل أي شيء تجاه ذلك. وتعتبر فترة البداية فترة مُجازفة لمشروعك، لأنك تستخدم ما لديك من رأس المال لدفع التكاليف، وينبغى إنتهائها تحقيق مستوى مبيعات مُعين، وإلا ستجد أن رأس المال قد نفذ.

فالتدفق النقدي ضروري وحتمي، فهو طوق النجاة لأي مشروع يريد أن يضمن استمراره وتزيد أرباحه، فمن خلالها يتحدد مصير المشروعات، أن تبقي في السوق وتتوسع، أو تخرج منه. فيجب أن نتمسك بقوة بوجود مبلغ نقدي تماماً مثل تمسك الفريق بمنقذ حياته، حيث يعتبر المال بمثابة شريان الحياة لأي مشروع تجاري أو صناعي.

وغالباً لا يتحسّب رواد الأعمال المُبتدئين وأصحاب الشركات الصغرى لمشاكل التدفّق النقدي، والحقيقة أنّ وضع توقّع دقيق مسبق للتدفّق النقدي لمشروع معين يمكن أصحابه من تلافي هذه المشاكل. فمن شأن التدفق المالي أن يقود مشروعك، كما يبقي وقود المحرك الطائرة في الجو. وكما على الطيار توقع حاجاته بدقة من الوقود. فعليك أن تضع أهميةً مماثلة للتحكم في التدفق النقدي؛ لأنك – مثل الطيار- إذا افتقدت للوقود، فإن ذلك يعني أنك تواجه مشكلةً كبيرة جدًا.

وكل رواد الأعمال الناجحين يراقبون التدفقات النقدية بصفة يومية ويضعون ضوابط دقيقة لمعرفة أوجه النفقات، بحيث لا يخرج دولار واحد من تحت أيديهم إلا وهم يعرفون كيف اكتسبوه وفيما أنفقوه. وتعمل شركاتهم طبقاً لموازنات تقديرية وتفصيلية ويقومون بمراجعة هذه الموازنات مرة كل أسبوع أو كل شهر.

إن القاعدة الأساسية لنجاح رجل الأعمال هي أن يتم إنفاق رأس مال لكسب رأس مال آخر من وراء هذا المصروف. ويرجع هذا إلى أنه في التجارة يوجد جانبان رئيسيان هما المصروف والإيراد. والقاعدة الرئيسية لإدارة واستمرار أى مشروع هي:- “إذا لم تحقق إيراداً فهي نفقة”.

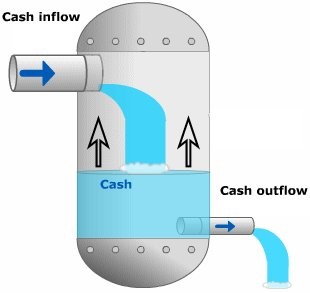

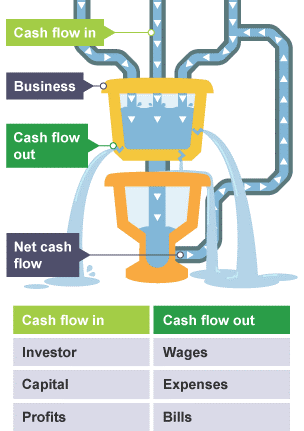

فالتدفق النقدي Cash flow هي أداةٌ جيدة؛ لأنه بإمكانك من خلالها تحديد حاجاتك المستقبلية للنقد حتى قبل أن تدعو الحاجة إليها، وهى الفرق بين الإيرادات والمدفوعات النقدية لشركة خلال فترة زمنية معينة، يشير هذا المصطلح إلى كمية النقد المتوفر بالفعل من اجل القيام بالمشتريات وتسديد الفواتير والالتزامات الجارية.

إذن تُعد خطة التدفق النقدى Cash flow plan هى التنبؤ بحركة الأموال من وإلى المشروع فى غضون فترة ما، مثلاً فى غضون ثلاثة أشهر قادمة، من حيث كمية هذه الأموال وبنودها، ومصادرها وأوجه صرفها، ومتى تدخل أو تخرج، أى أنها عرضًا نظاميًا لحركة الأموال الداخلة الى مشروعك الناشئ والخارجة منه، وذلك من حيث:-

التدفق النقدي الداخل – Cash Flow-In / المقبوضات – النقد الوارد:- كمية الأموال التى ستدخل إلى المشروع؟ ومتى ستدخل هذه الأموال؟ ومن أين ستدخل؟ ويمثل الدخل أو العوائد الناتجة عن المبيعات المتحققة أو المتوقعة.

التدفق النقدي الخارج – Cash Flow-Out / المدفوعات – النقد الخارج كمية الأموال التى ستخرج من المشروع؟ ومتى ستخرج هذه الأموال؟ وإلى أين ستذهب؟ ويمثل بالتكاليف أو النفقات الضرورية لعمل المشروع، مثل: دفع الإيجار، ومشتريات المواد، وأجور العاملين.

وعليه يُمكنك تعريف التدفق النقدى كزيادة أو نقص فى النقدية أو فى البنود شبه النقدية (النقدية وما فى حكمها) وهى الاستثمارات قصيرة الأجل عالية السيولة، والتى يمكن تحويلها إلى مبالغ نقدية محددة دون إنذار، ولا يتجاوز تاريخ استحقاقها الثلاثة أشهر من وقت الشراء، وتخصم منها المبالغ المقدمة من البنوك المستحقة السداد خلال ثلاثة أشهر من تاريخ القرض.

و التدفق النقدي له استخدامات عديدة ومهمة:-

إذ يمكن من خلالها التنبؤ بقدرة مشروعك الناشئ على توفير السيولة اللازمة للتوسع أو قدرته على تقديم الدعم لك. وهي تتيح بذلك توقع التدفقات النقدية الواردة والصادرة لشركتك إلى جانب توقع فجوات التدفق النقدي بمشروعك. وهي تلك الفترات التي تكون فيها التدفقات النقدية الصادرة أعلى من التدفقات النقدية الواردة.

ويمكن استخدامها كذلك لإعداد ميزانية تدفق نقدي رسمية لتقديمها للمقرض كنوع من التعهد للمقرض بأنه سيتوفر لديك المال اللازم لسداد القرض، ففي حال قررتم طلب تمويل فستسألكم المصارف تقديم توقعات شهريّة بالتدفّق النقدي على مدى عام، وتوقعات فصلية للسنوات الثلاث أو الخمس المقبلة.

كما إنّ توقّع التدفّق النقدي يخطّط لكمّية المال التي تتوقع مشروعك ورودها وإنفاقها كلّ شهر خلال فترة متجددة تتراوح بين 6 أشهر و12 شهراً. يأخذ هذا التوقع في عين الاعتبار فترة التأخّر بين تاريخ إرسال فواتيرك إلى عملائك وبين تاريخ تقاضيك قيمة تلك الفواتير، كما يبيّن سبب الإنفاق ودفعه والفوائد والضرائب التي لا تستحقّ حتى تاريخ لاحق.

وتساعدك خطة التدفق النقدى على تجنب نفاذ الرصيد النقدى من مشروعك فى أى وقت، حيث إن نفاذ النقد له آثاره المُدمرة على أى مشروع، لأنك لن تستطيع فى هذه الحالة توفير مخزونك من المواد الأولية، وبالتالى لن تتمكن من تحقيق مُعدل الإنتاج المُخطط له.

كما أنك لن تستطيع دفع أجور موظفيك ومورديك بانتظام، وقد تفقد زبائنك لأنك لن تستطيع الوفاء بإلتزاماتك معهم، مما يدفعك إلى تخفيض النفقات فى غير الموضع الصحيح، كفرض الغرامات وشراء مواد ذات جودة منخفضة، الأمر الذى يدفع الناس لعدم الوثوق بك وبعملك.

فضلاً عن هذا كلّه يمكن لتوقع التدفّق النقديّ أن يساعدكم على ملاحظة نزعات المبيع، وأن يعلمكم إذا كان عملائكم يتأخرون أكثر مما يلزم في تسديد الفواتير المستحقة، ويعينكم على التخطيط لعمليات شراء الأصول الكبرى.

وعليه فإن إدارة وتنظيم التدفق النقدي بكفاءة يجنبك العديد من المشاكل المعتادة التي تواجه الشركات، حيث يساعد بناء وجدولة التدفق النقدى في تحسين قدرة المشروع الإدارية، بناء خطط استراتيجية مستقبلية محكمة، والتعرف على نقاط القوة ونقاط الضعف، من حيث قدرة المشروع على توليد النقد الذي سيستخدم في تسديد الالتزامات وتمويل التوسعات.

والأكيد أنّ الإعداد المحكم لتوقّع التدفّق النقديّ سيخول لك التخطيط مسبقاً لمواقع تدفّق السيولة مع الوقت، كما سيساعدك على توقّع مواطن العجز والتقصير في الوقت المناسب لحلها، ما سيجنّبك أزمة في التدفّق النقدي.

ولتخرج بهذه الأرقام، يجب أن تقوم بإعداد سلسلة من الافتراضات حول كيفية عمل مشروعك، إذا كان التدفق النقدي الصادر عنك أكبر من الوارد إليك، فيجب أن يمثل هذا إنذاراً مبكراً لك لاتخاذ بعض القرارات.

وبإمكانك استخدام نموذج مُبسط لعمل استطلاعٍ مستقبلي للتدفق النقدي خاص بك في الشركة التي تفكر بإنشائها. إنه سهلٌ للغاية، غير أنه في الوقت نفسه قد لا يقدر بثمن.. وهو ما سنتكلم عنه فى لقاء قادم لنا قريبًا…

المصدر : ARAGEEK

المصدر : ARAGEEK